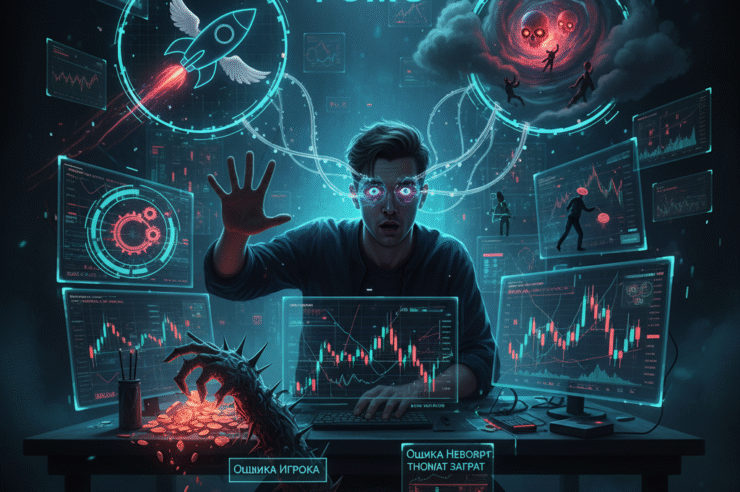

Психология Трейдинга: 5 когнитивных ловушек, которые заставляют вас терять деньги (и как их избежать)

На крипторынке можно иметь лучшую в мире стратегию, самый точный ончейн-анализ и инсайдерскую информацию, но все равно терять деньги. Почему? Потому что 90% успеха в трейдинге — это не стратегия, а психология.

Ваш самый большой враг — это не «киты» и не «манипуляторы». Ваш враг — это ваш собственный мозг, который эволюционировал для выживания в саванне, а не для торговли волатильными цифровыми активами. Он полон «багов» — когнитивных искажений, которые заставляют вас покупать дорого (на пике эйфории) и продавать дешево (на дне паники).

Эта статья — разбор 5 главных ловушек, в которые попадает каждый трейдер, и руководство по их «обезвреживанию».

1. FOMO (Fear Of Missing Out) — Синдром упущенной выгоды

- Что это? Самая известная и самая разрушительная ловушка. Это иррациональный страх остаться в стороне, пока другие зарабатывают. Вы видите, как малоизвестный токен (

$MEMECOIN) вырос на 300% за два дня. Вы не знаете, что он делает, но видите, как другие хвастаются прибылью. Вы не выдерживаете и покупаете его на самом пике. - Психология: Социальное доказательство («все покупают») и зависть.

- Пример (Отзыв): «Я видел, как $SOL рос с $20 до $100. Я ждал ‘просадки’. На $150 я думал, что уже поздно. На $220 я сломался и ‘залетел на всю котлету’, потому что боялся, что он уйдет на $500 без меня. Через неделю он стоил $150. Я купил вершину».

- Как бороться:

- Правило «Трех поездов»: Ваш поезд ушел? Не беда. Рынок — это вокзал. Следующий поезд (новая возможность) придет по расписанию. Никогда не догоняйте уходящий состав.

- План входа: Никогда не входите в сделку без заранее определенной точки входа. Если цена уже далеко ушла от этой точки — вы опоздали. Сделки нет.

2. FUD (Fear, Uncertainty, Doubt) — Страх, Неопределенность, Сомнение

- Что это? Обратная сторона FOMO. Это паника, которая заставляет вас продавать на «дне». Рынок падает на 20%. В Twitter и Telegram летят заголовки: «Крах!», «SEC запрещает крипту!», «Проект X взломали!». Вы поддаетесь панике и продаете свой долгосрочный портфель в убыток, чтобы «спасти хоть что-то». Через неделю рынок отрастает.

- Психология: Неприятие потерь (Loss Aversion). Боль от потери $100 психологически в два раза сильнее, чем радость от заработка $100.

- Как бороться:

- Информационная диета: Во время паники закройте Twitter и новостные каналы. 99% этой информации — «шум», созданный, чтобы выбить вас из позиций.

- Задайте вопрос: Изменилось ли что-то фундаментально в проекте, в который я инвестировал? Если нет — это просто рыночная коррекция.

3. Confirmation Bias — Предвзятость подтверждения

- Что это? Это тенденция искать и принимать только ту информацию, которая подтверждает вашу уже существующую точку зрения, и игнорировать все, что ей противоречит.

- Психология: Мозгу не нравится признавать, что он неправ.

- Пример: Вы купили токен

$PROJECT_A. Он падает. Вместо того чтобы искать причину (может, у проекта проблемы?), вы идете в Telegram-чат этого проекта, где сидят такие же «холдеры». Они пишут: «Это манипуляторы сбивают цену!», «Скоро ракета!». Вы успокаиваетесь и продолжаете держать убыточную позицию. - Как бороться:

- Ищите «медвежьи» аргументы: Прежде чем купить токен, активно ищите причины, почему его не стоит покупать. Почитайте критиков. Если вы не можете опровергнуть их аргументы, вы не готовы к покупке.

- Ведите дневник трейдера: Записывайте причину каждой сделки. Когда сделка закрывается (особенно в убыток), вы сможете беспристрастно увидеть, где ошиблись в анализе.

4. Sunk Cost Fallacy — Ошибка невозвратных затрат

- Что это? Это нежелание выходить из убыточной позиции, потому что в нее «уже слишком много вложено». Вы держите «мертвый» токен, который упал на 90%, не потому что верите в его рост, а потому что вам жалко фиксировать такой большой убыток.

- Психология: «Я уже потерял $5000, если я продержу еще, может, оно отрастет».

- Пример: «Я вложил в $LUNA (Terra) $1000. Когда она упала на 50%, я докупил еще на $1000. Когда она упала на 90%, я просто сидел и смотрел, потому что ‘уже слишком поздно продавать’. Я потерял все».

- Как бороться:

- «Правило $0»: Как только вы вошли в сделку, считайте, что эти деньги ушли. Спросите себя: «Купил бы я этот актив прямо сейчас по текущей цене?» Если ответ «нет» — немедленно продавайте.

- Используйте Стоп-Лоссы: Это не просто инструмент, это лекарство от этой ловушки. Стоп-лосс — это ваше заранее принятое, холодное решение о том, когда вы признаете свою неправоту.

5. Gambler’s Fallacy — Ошибка игрока

- Что это? Вера в то, что если какое-то случайное событие происходило много раз подряд, то скоро должно произойти обратное.

- Психология: Наш мозг ищет закономерности там, где их нет.

- Пример в трейдинге: «Цена росла 7 дней подряд, она обязана завтра упасть». Или: «Я закрыл 5 сделок в убыток подряд, следующая точно будет прибыльной!» (Из-за этого трейдер начинает неоправданно повышать риск).

- Как бороться:

- Признайте случайность: Каждая сделка — это независимое событие с вероятностным исходом. Рынок вам ничего «не должен». Он может расти 20 дней подряд и падать 10 дней подряд.

- Следование системе: Ваша торговая система должна иметь статистическое преимущество. Вы не гадаете, вы просто исполняете свою стратегию снова и снова, зная, что на дистанции в 100 сделок вы будете в плюсе.

Вывод: Как «прокачать» свой мозг

Ваша главная задача как трейдера — не предсказать будущее, а контролировать себя.

Самый эффективный способ борьбы со всеми этими ловушками — это наличие жесткого торгового плана, написанного «на бумаге» до входа в сделку. Ваш план должен включать:

- Причина входа (Теханализ, ончейн-сигнал).

- Точка входа (Цена).

- Размер позиции (% от депозита).

- Точка выхода (Тейк-профит).

- Точка неправоты (Стоп-лосс).

Когда вы в сделке, ваш мозг «отравлен» адреналином и кортизолом. Вы не можете ему доверять. Единственное, чему вы можете доверять, — это вашему холодному, расчетливому плану, который вы написали заранее. В трейдинге побеждает не самый умный, а самый дисциплинированный.